2025年7月23日,中国蒙牛乳业有限公司(股份代号:2319.HK,以下简称“蒙牛乳业”或“公司”)成功完成20亿人民币5年期及15亿人民币10年期高级无抵押境外可持续发展离岸人民币债券的发行。本次发行标志着蒙牛乳业时隔5年后再次成功发行境外高级债券,也是公司更新境外可持续融资框架后的首笔可持续债券发行。

据了解,本次发行属于境外点心(离岸人民币)债券市场的高质量稀缺供应。公司精准把握南向通(香港与内地债券市场互联互通南向合作)扩容及宏观市场相对稳定的有利窗口,宣布交易后,境外资本市场高度关注,定价日账簿动能强劲,开簿2小时整体账簿规模突破220亿人民币,认购需求覆盖全球多元化优质投资者,整体订单认购峰值突破399亿人民币,认购倍数超11倍。

经过市场选择,5年期和10年期债券最终价格指引比初始价格指引的2.55%区间和2.85%区间均大幅收窄55基点,分别定价在2.0%及2.3%,实现了中资食品饮料行业境外人民币债券最低利率和最大发行规模,体现出国际资本市场对蒙牛乳业以及中国奶业的高度认可。

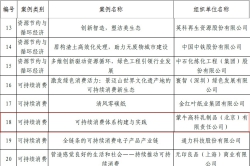

根据国际资本市场协会(ICMA),可持续发展债券是指将募集资金或等值金额专项用于绿色和社会责任项目融资或再融资的各类债券工具。作为公司首笔可持续点心债,蒙牛乳业此次发行具有重要的里程碑意义,公司承诺将等同发行规模的资金用于合格绿色项目和社会责任项目。

乳业横跨一二三产业,其绿色转型不仅是响应国家“双碳”战略的必答题,更是行业高质量发展的核心。长期以来,蒙牛围绕可持续的公司治理、共同富裕的乳业责任、环境友好的绿色生产、负责任的产业生态圈、营养普惠的卓越产品五个方向,全面推进“GREEN”可持续发展战略,率先发布行业领先的双碳战略目标,明确2030年前碳达峰、2050年前实现全产业链碳中和,积极助力国家双碳目标实现,推动产业链上下游的可持续发展转型。2024年,蒙牛MSCI ESG再获“AA”评级,为行业最高等级。

在上游牧场,蒙牛围绕治沙固碳和循环经济,协同生态圈伙伴一起实现绿色转型。在乌兰布和沙漠,蒙牛坚持十多年瀚海耕绿,让这片寸草不生的荒漠,成为全球最大的沙漠有机牧场,为全球荒漠化治理提供了“生态产业化、产业生态化”的绿色样本。

在中游,蒙牛依托数智驱动和零碳标杆,以智能制造实现绿色制造。2024年10月,蒙牛宁夏工厂成为中国乳业首家“灯塔工厂”,实现“三个100”:即100名员工、100万吨年产能、100亿元年产值,能耗降低43%,树立了乳业绿色制造的标杆。

针对下游消费,蒙牛大力倡导绿色消费,和消费者共创绿色转型,明确提出4R1D包装策略,并启动了“乳品包装减塑新生计划”。通过这一计划,蒙牛在全国范围内回收了大量乳品包装废弃物,有效减少了塑料污染,实现减碳近9000公斤。

未来,蒙牛乳业在全球气候变化与产业转型背景下,将持续推动可持续发展理念深度融入企业运营,确保GREEN战略全面落实,与产业生态圈伙伴一道,推动全球乳业高质量发展。