6月6日晚间,孩子王官宣,拟通过控股子公司收购丝域实业100%股权。这是继今年初收购功效性护肤品牌幸研生物之后,孩子王在跨界赛道的又一战略落子。

半年内两度出手

孩子王缘何对成人护理情有独钟?

早在今年1月,孩子王就曾以1.62亿元现金收购成人美妆公司上海幸研生物科技有限公司60%股权,实现对其控股。时隔不到半年,投资金额暴增超10倍,孩子王此次大手笔收购丝域实业背后,一条清晰的扩张路径似乎已然显现。

其一,横向扩充品类开拓新增长曲线。据公开资料显示,丝域实业深耕养发护肤领域20余年,如今已构建起涵盖头皮检测、防脱护理、头发养护等在内的全品类服务体系,同时拥有洗发水、护发精华、头皮护理液等完整的成人个护产品矩阵。孩子王通过并购幸研生物和丝域实业不仅极大丰富了自身业务版图,更实现了从传统母婴童商品销售向妈妈悦己经济和成人健康管理领域的实质性扩张。

其二,纵向深挖价值实现全链条升级。在基础的业务延伸之外,孩子王收购丝域实业的另一重战略考量还在于,对妈妈群体及新母婴家庭等用户全生命周期价值的深度挖掘。依托丝域实业旗下超2500家线下门店的服务网络,孩子王可以进一步打造从孕期护理、产后修复、儿童成长、亲子娱乐再到家庭健康管理的完整生态链,以全场景、全周期的服务闭环,加速从单次交易到长期价值的战略升级。

总结来看,孩子王的每一步棋都在紧扣“以用户为中心”的底层逻辑,一如此次收购丝域实业,看似是大步跨界的激进扩张,实则是一场谋远布局,即以横向扩充为纵向深挖提供场景入口,以纵向服务为横向扩张创造增值空间。

并购背后的冷思考

短期风险预警VS长期战略狂欢

诚然,就目前来看,相较于母婴市场的存量博弈,万亿级家庭健康护理市场还尚属高增长赛道,孩子王的此次并购对企业长期发展有利,这一点资本市场也给予了积极反馈,但这场大规模的跨界并购背后暗藏的挑战或许仍值得行业深思。

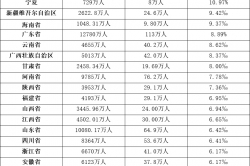

业务基因错位,孩子王直营逻辑与丝域加盟生态的整合阵痛或难避免。孩子王自创立起便坚定走直营模式,截至2024年末,孩子王与乐友国际门店总数达1046家(孩子王直营506家,乐友国际直营和加盟托管店共540家)。反观丝域实业,其着力于构建庞大的加盟生态,截至2024年末,丝域实业旗下的2503家门店中,加盟门店的占比超90%。

直营模式下的强管控、标准化与加盟模式下的灵活性、非标化,在运营逻辑、盈利模式和用户服务层面均存在根本性差异,如何渐进式融合是摆在双方面前的首道关卡,也是未来价值释放的关键。

财务风险交织,母婴跨界养发短期内现金流压力与商誉隐患不容忽视。大笔一挥,以16.5亿元现金豪掷养发赛道,较丝域实业净资产溢价超50倍。高溢价收购、无业绩承诺的双重风险敞口背后,一定程度上的财务风险可能也随之而来,一方面,账面现金锐减,若后续需要融资补流,债务风险也将不断攀升;另一方面,丝域实业未来的不确定性也如同高悬的达摩克利斯之剑,若后续其业绩未达预期,也将直接冲击孩子王本身的净利润与商誉,所以说后面其实就到了考验孩子王管理智慧的阶段了。

但说到底,并购本身就是一场豪赌,考验的是除了孩子王的战略眼光还有风险承受力,短期内虽布满荆棘,但这或许亦是头部企业为行业先行探索边界与未来所必须承担的试错成本。

拉长时间来看,这次跨界棋局的最终走向,早已不再是关乎孩子王一家企业的生存发展,而是演变成整个母婴童产业探索存量破局的关键参照,值得全行业屏息以待。